A possibilidade de monetizar ainda mais os espaços do e-commerce e das lojas físicas com anúncios e outros tipos de publicidade é vista não só pelas gigantes internacionais como também por Magazine Luiza, Casas Bahia e até mesmo Americanas como uma das principais avenidas para crescimento de receita.

Basicamente, a mídia de varejo é uma estratégia de publicidade por meio da qual marcas podem anunciar produtos em espaços publicitários ou canais de vendas das gigantes do varejo.

No entanto, há uma vantagem para quem anuncia: a publicidade não atinge os usuários em um momento aleatório em que há potencial maior de rejeição, mas quando ele está na loja e, portanto, estaria predisposto a realizar uma compra e mais receptivo aos anúncios.

Para as varejistas, essa já é uma nova “corrida do ouro”, com potencial para aumentar as receitas e, principalmente, as margens historicamente apertadas do setor.

De acordo com uma pesquisa realizada pelo Boston Consulting Group (BCG) e pelo Google, o retail media deve gerar cerca de US$ 75 bilhões (R$ 418,44 bilhões, no câmbio atual) em lucro até 2026, com um crescimento anual de 22% em gastos dos anunciantes nessas plataformas.

Só no Brasil, entre janeiro e dezembro de 2023, foram investidos R$ 35 bilhões em publicidade digital, segundo levantamento realizado pelo IAB Brasil, com base em dados da Kantar Ibope Media.

Se considerados ainda os gastos com retail media, a estimativa é de que o investimento total tenha alcançado R$ 37,6 bilhões, com 7% de participação da mídia de varejo no bolo total.

No caso da Amazon, a divisão de Ads nasceu em 2017 e já superou a marca de US$ 40 bilhões em faturamento com publicidade em 2023 — isto é, o equivalente a aproximadamente R$ 217,8 bilhões, no câmbio atual.

Só no primeiro semestre de 2024, as receitas da Amazon Ads chegaram a US$ 24,5 bilhões.

Já a divisão do Mercado Livre é mais jovem. Lançado em 2020 como Mercado Ads, a unidade de publicidade do Meli deve alcançar o patamar de US$ 1 bilhão (cerca de R$ 5,58 bilhões) em receitas com anúncios neste ano.

No entanto, o Goldman Sachs ainda vê potencial para o “trator argentino do e-commerce” quadruplicar esse faturamento, ampliando o negócio de Ads para US$ 4 bilhões até 2028.

Diante da força avassaladora dos gigantes estrangeiros, as brasileiras Magazine Luiza (MGLU3), Casas Bahia (BHIA3) e mesmo a Americanas (AMER3), em recuperação judicial, também passaram a mirar o negócio de retail media como potencial para destravar valor no futuro.

As brasileiras já deixaram claro que o negócio de publicidade é uma das principais avenidas para geração de receita e ganho de margem no futuro — e inclusive criaram divisões de negócios especializadas neste mercado.

No entanto, apesar dos esforços recentes, as brasileiras encontram-se ainda muitos passos atrás na busca por território no negócio de mídia de varejo local.

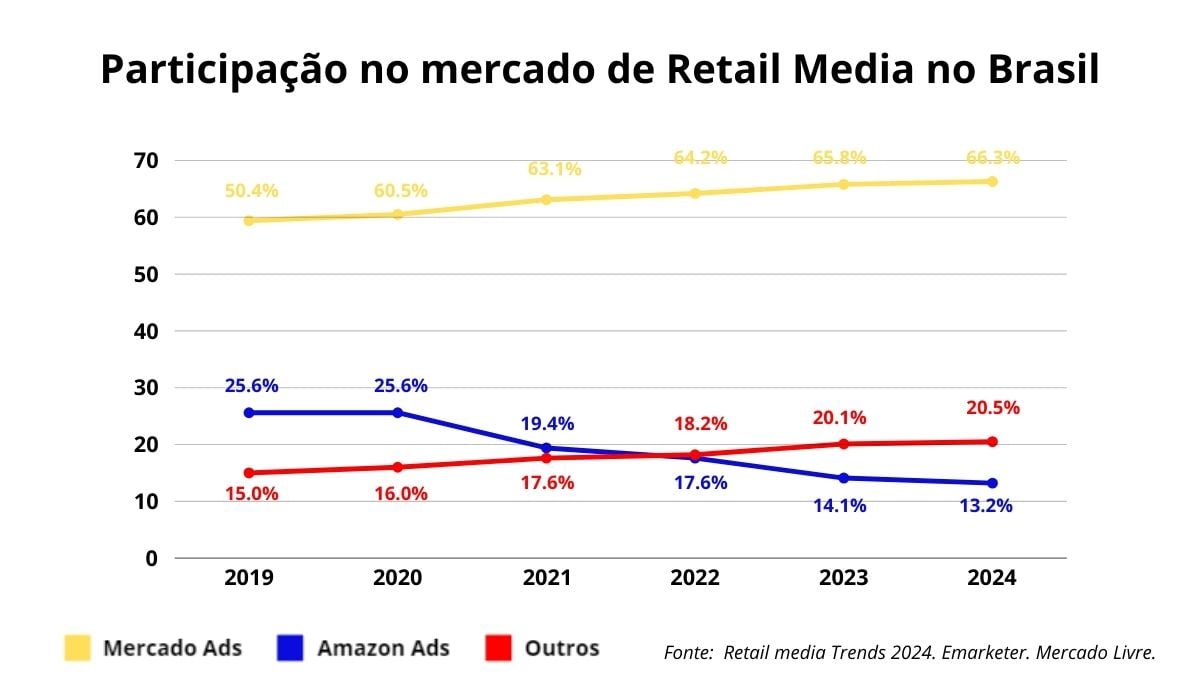

No Brasil, o Mercado Ads é líder absoluto em retail media. Hoje, a plataforma de publicidade do Mercado Livre detém uma participação de mercado de 66,3%, de acordo com o relatório Retail Media Trends 2024, da Emarketer.

Já a Amazon Ads perdeu espaço no Brasil nos últimos anos. De 2019 para cá, a fatia da empresa de Jeff Bezos no retail media brasileiro caiu de 25,6% para 13,2%, segundo o relatório.

Por sua vez, outros players alcançaram, juntos, uma fatia de 20,5% do mercado doméstico.

Isso não significa que as varejistas locais pretendem continuar a comer poeira. Pelo contrário, aliás. Em entrevista ao Seu Dinheiro, os diretores de retail media do Mercado Livre, Casas Bahia e Americanas revelaram detalhes das estratégias.

A força do Mercado Ads no Brasil

Na avaliação de Mario Meirelles, diretor sênior do Mercado Ads Brasil, o sucesso absoluto da divisão de publicidade do Meli no Brasil pode ser explicado pela posição de liderança da varejista no e-commerce na América Latina.

“A grande vantagem do Mercado Ads é a capacidade que temos de fornecer informações sobre uma determinada audiência, porque mesmo numa segmentação de público-alvo ainda conseguimos direcionar a uma audiência super relevante.”

Mas apesar de já responder por mais da metade do mercado de mídia de varejo no Brasil, o Mercado Livre (MELI34) ainda vê espaço para expandir a divisão.

De acordo com o diretor do Mercado Ads, a projeção de receita da unidade de negócios para 2024, de US$ 1 bilhão, é ambiciosa, mas ainda mostra uma “capacidade de prospecção muito grande”, especialmente diante da penetração de retail media nos Estados Unidos e Europa em relação à América Latina.

As apostas da Casas Bahia (BHIA3) e do Magazine Luiza (MGLU3) em publicidade

Se as varejistas brasileiras enfrentam o peso esmagador de ter negócios de publicidade mais incipientes que o de gigantes como a Amazon e o Mercado Livre, por outro lado, elas possuem um atributo que os outros players não têm: a possibilidade de integração das lojas físicas à plataforma digital, na chamada “omnicanalidade”.

Na Casas Bahia (BHIA3), a aposta em publicidade se tornou uma unidade de negócios do grupo em abril deste ano, com a chegada de Alexandra Bello Mendonça como diretora — que já trabalhou nas divisões de anúncios de outras players do varejo, como Americanas e Mercado Livre.

“É um diamante que estamos começando a lapidar, com a exploração desses dois mundos combinados. Nós estamos unindo esses dois mundos numa proposta de mídia, na mesma plataforma e gerando resultados para as marcas”, disse a diretora de retail media.

A unidade de retail media da companhia, responsável pela monetização dos espaços digitais e físicos, apresentou um crescimento anual de receita de 112% e um aumento trimestral de 14% no GMV transacionado na plataforma.

Questionada sobre como a empresa pretende avançar de forma representativa em publicidade mesmo estando hoje com um tamanho mais enxuto em relação a concorrentes como o Mercado Livre, Alexandra afirmou não achar que a Casas Bahia é “tão menor”.

“Eu diria que, para o tempo em que estamos operando estruturados como uma unidade de negócios, chegamos a um tamanho bastante interessante e com um posicionamento muito único de omnichannel com abrangência de soluções e produtos.”

A nova vertical de publicidade também acompanha a estratégia atual da Casas Bahia de “voltar às origens e focar no essencial”. É por isso que o foco não está tanto em expandir agressivamente a quantidade total de anunciantes, mas sim em ampliar o volume de campanhas com as grandes marcas que integram a varejista.

Enquanto isso, o Magazine Luiza (MGLU3) também aposta no retail media como uma fonte de ampliar as receitas. A varejista superou a marca de 3,7 mil anunciantes ativos, incluindo sellers do Magalu e grandes marcas, no segundo trimestre, com crescimento de 40% da receita de produtos patrocinados no período.

Tema recorrente das teleconferências de resultados trimestrais, o CEO Frederico Trajano já afirmou diversas vezes a investidores e analistas que o Magalu Ads é um dos três pilares para destravar valor para os acionistas no futuro.

“Nós temos praticamente 500 milhões de visitas mensais, considerando todas as empresas do grupo. Na plataforma Magalu Ads, o anunciante pode anunciar no próprio Magazine Luiza, no Netshoes, no Kabum! e também anunciar nas 1.300 lojas físicas, com mais de 20 mil televisões para realizar o offline media também”, disse o CEO, após a divulgação dos resultados do segundo trimestre de 2024.

Vale destacar que o Magalu Ads existe desde 2021 e é visto pela varejista como uma das principais apostas para destravar valor para a empresa daqui para frente. A companhia inclusive contratou Célia Goldstein, ex-gerente geral da Amazon Advertising no Brasil, no início deste ano para liderar a divisão.

Enquanto a Americanas (AMER3) ainda enfrenta os impactos do “tsunami” ocasionado pela revelação da fraude contábil de R$ 25,2 bilhões em janeiro do ano passado, a varejista anunciou uma série de novas estratégias para o e-commerce.

Além de revisitar o modelo multimarcas com o fim dos sites Submarino e Shoptime, a varejista carioca intensificou a aposta no mercado de anúncios.

A Americanas Advertising se apresenta como um “hub de publicidade omnichannel” da empresa desde 2021 — e é vista hoje como uma das maiores avenidas de crescimento de receita da Americanas daqui para frente.

“Para nós, o retail media precisa estar na jornada completa do consumidor, não só no momento de compra. Não é só no site, na loja, no banner. É tudo isso junto, e é justamente o maior diferencial da nossa estratégia: a oportunidade de falar com o consumidor em todos os seus estágios de consumo, desde o primeiro gatilho”, disse Washington Theotonio, diretor de marketing (CMO) da Americanas.

Segundo Theotonio, outra fortaleza da varejista na publicidade é o seu mix de produtos, que é “muito a cara da Americanas” e possibilita anúncios cruzados em diferentes categorias de produtos.

“A gente tem um modelo de negócio que é muito proprietário. Se você entrar numa unidade da Americanas, ela não vai ser um supermercado ou uma loja de conveniência. Não tem um modelo comparativo”, afirmou. “A gente tem um exemplo de cross-sell que é absolutamente inusitado: a venda de fraldas e rímel na mesma cesta na loja. Isso faz parte da jornada da Americanas, que passa não só pelo destino, como também pela descoberta de produtos.”

Por Camille Lima

Fonte: Seu Dinheiro

https://sbvc.com.br/mercado-livre-larga-na-frente-no-retail-media-m...

Você precisa ser um membro de Industria Textil e do Vestuário - Textile Industry - Ano XVI para adicionar comentários!

Entrar em Industria Textil e do Vestuário - Textile Industry - Ano XVI